Jūs atrodaties šeit

Grozījumi UIN likumā

Šī gada 7. aprīlī tika publicēti grozījumi “Uzņēmumu ienākuma nodokļa likumā”. Īsumā apskatīsim, kas tad likumā ir mainījies.

Likums nosaka, ka visas ziedojumu summas, kurām piemēro UIN atvieglojumu ziedotājiem saskaņā ar “UIN likuma” 12. pantu, ir attiecināmas uz saimnieciskās darbības izdevumiem. Tātad minētās ziedojumu summas neiekļauj nodokļa bāzē un neapliek ar UIN. Noteikts, ka arī 2023. gadā un turpmākajos pārskata gados, piemērojot atvieglojumu ziedotājiem saskaņā ar “UIN likuma” 12. panta pirmās daļas 3. punktu, atvieglojums ir 85% apmērā no ziedotās summas, bet nepārsniedzot 30% no nodokļa par dividendēm.

Izdarītas izmaiņas arī nosacījumos par UIN piemērošanu debitoru parādiem. Likuma 9. pants ir papildināts attiecībā uz kārtību, kādā nedrošie debitoru parādi ir norakstāmi vai iekļaujami UIN bāzē. Debitoru parādiem, par kuriem izveidots uzkrājums un kuriem ierosināta maksātnespēja, likuma 9. panta pirmās daļas 1. punktā tiek iekļauta iespēja uzkrājumiem piemērot 60 mēnešu termiņu, kurā parāds var tikt atgūts, ja tas nav norakstīts no uzkrājumiem nedrošiem parādiem.

Likuma 9. panta pirmā daļa ir papildināta ar 3. punktu, kurā noteikta kārtība, kādā nodokli par nedrošajiem parādiem maksā tie nodokļa maksātāji, kuri uzkrājumus veido saskaņā ar Starptautisko finanšu pārskatu standartu SFPS Nr. 9 "Finanšu instrumenti".

Likumā izdarīti arī grozījumi par UIN piemērošanu procentu maksājumiem saskaņā ar operatīvās nomas maksājumiem un procentu maksājumiem, kuri pārsniedz 3 miljonus EUR.

Jauni VID metodiskie materiāli

Valsts ieņēmumu dienesta mājaslapā pieejami metodiskie materiāli gan saistībā ar palīdzības sniegšanu Ukrainai, gan arī par to personu nodarbināšanu, kas ieceļojušas no Ukrainas. Apskatīsim īsumā metodiskajos materiālos skaidroto.

Informatīvajā materiālā “Nodokļi un pārskati, nodarbinot no Ukrainas ieceļojušos” ir skaidrots, ka, pieņemot darbā no Ukrainas ieceļojošos Ukrainas iedzīvotājus, darba devējs ievēro tādu pat pārskatu un deklarāciju iesniegšanas kārtību un termiņus, kā nodarbinot Latvijā jebkuru citu darbinieku – nerezidentu vai rezidentu.

Darba devējs:

- reģistrē darbinieku VID (norādot ziņu kodu 11);

- aprēķina un ietur nodokļus (IIN1 un VSAOI) un iemaksā tos vienotajā nodokļu kontā;

- par darbinieku maksā uzņēmējdarbības riska valsts nodevu;

- iesniedz pārskatus un deklarācijas.

Nodokļu ziņā no Ukrainas ieceļojošie Ukrainas pilsoņi var būt gan Latvijas rezidenti, gan nerezidenti.

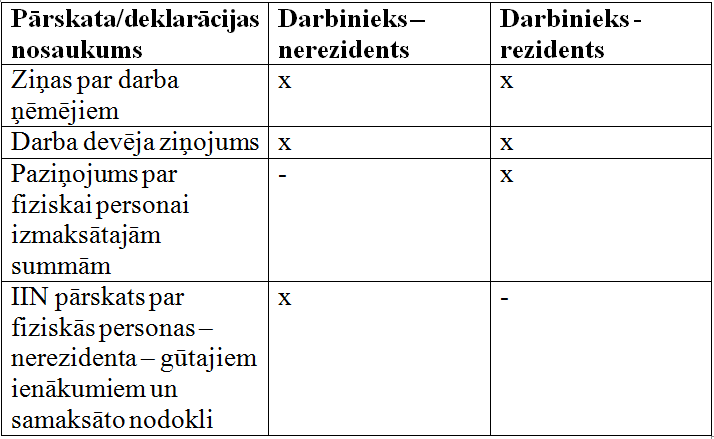

Tabulā ir apkopota informācija par iesniedzamajiem pārskatiem atkarībā no tā, vai darbinieks ir rezidents vai nerezidents:

Par darbinieku – nerezidentu, kurš veic darbu Latvijā, VSAOI veic Latvijā vispārējā likumā “Par valsts sociālo apdrošināšanu” noteiktajā kārtībā tāpat kā par rezidentu. Obligāto iemaksu objekts (gan rezidentam, gan nerezidentam) ir visi algotā darbā aprēķinātie ienākumi, no kuriem jāietur IIN.

Nerezidenta mēneša ienākumam no algotā darba, no kura atskaitīta VSAOI darba ņēmēja daļa, piemēro IIN 23% likmi. No nerezidenta ienākuma ieturēto IIN uzrāda 4. pielikumā (“Iedzīvotāju ienākuma nodokļa pārskats par fiziskās personas – nerezidenta gūtajiem ienākumiem un samaksāto nodokli”).

Nerezidenta algai nepiemēro neapliekamo minimumu un atvieglojumus.

Otrs informatīvais materiāls skaidro, kā piemērojami nodokļi, ja tiek sniegta palīdzība saistībā ar notikumiem Ukrainā. Saistībā ar PVN piemērošanu materiālā ir skaidrots, ka vispārīgā gadījumā ziedojumiem PVN nepiemēro. Tas nozīmē, ka PVN par ziedoto preču iegādi vai to ražošanai iegādātajiem

materiāliem un pakalpojumiem nav atskaitāms kā priekšnodoklis.

Reģistrēti PVN maksātāji, kuri ziedo preces, par kuru iegādi vai to ražošanai iegādātajiem materiāliem un pakalpojumiem bija atskaitīts priekšnodoklis, korektai PVN piemērošanai izvēlas vienu no šādiem risinājumiem:

- koriģē iepriekš atskaitīto priekšnodokli;

- aprēķina PVN par ziedotajām precēm kā par pašpatēriņu, izrakstot sev nodokļa rēķinu.

2022. gada 10. martā Saeima pieņēma Ukrainas civiliedzīvotāju atbalsta likumu, kurā tostarp ietverta arī PVN 0% likmes piemērošana ziedojumiem Ukrainas civiliedzīvotāju atbalstam. Atbilstoši šim likumam PVN 0% likmi piemēro tādai preču piegādei, ko reģistrēts nodokļa maksātājs bez maksas piegādā sabiedriskā labuma organizācijai, kas:

1) šīs preces eksportē no Eiropas Savienības teritorijas kā daļu no savām humānām, labdarības darbībām, lai sniegtu vispārējo atbalstu Ukrainas sabiedrībai;

2) piegādā citas Eiropas Savienības dalībvalsts atzītai struktūrai, kas šīs preces nodod kā humāno palīdzību vai ziedojumus Ukrainas sabiedrībai.

Tātad PVN 0% likmi var piemērot tikai tādu ziedoto preču piegādei, kuras nodotas Latvijas sabiedriskā labuma organizācijai (SLO) un kuras ir izvestas no Latvijas Republikas teritorijas.

Attiecībā uz UIN piemērošanu ir skaidrots, ka par ziedojumiem “UIN likumā” nav noteikta īpaša kārtība un atviegloti nosacījumi ziedojumiem, dāvinājumiem vai jebkādai palīdzībai personām Ukrainā. Uzņēmumi var ziedot un sniegt palīdzību, piemēram, Ukrainas karadarbībā cietušam cilvēkam, darbinieka ģimenes loceklim vai organizācijai tieši, tomēr nevar piemērot UIN atvieglojumu ziedotājiem. Tikai gadījumā, ja uzņēmums ziedo Latvijā reģistrētai sabiedriskā labuma organizācijai, kura nodrošina koordinēta atbalsta sniegšanu Ukrainas karadarbībā cietušajiem, uzņēmumam ir tiesības uz nodokļa atvieglojumu ziedotājiem saskaņā ar “UIN likuma” 12. panta nosacījumiem.

Aicinu iepazīties ar metodiskajā materiālā skaidroto. Materiāls par nodokļu atvieglojumu piemērošanu atrodams šeit: https://saite.lv/gtt

Linda Puriņa,

LLKC Grāmatvedības un finanšu nodaļas vadītāja,

sertificēta nodokļu konsultante