Jūs atrodaties šeit

Gada ienākumu deklarācija par 2020. gadu

Sākot ar 1. martu, var iesniegt gada ienākumu deklarāciju par 2020. gadu. Ja gada ienākumu deklarācija par 2020. gadu ir jāiesniedz obligāti, tad iesniegšanas termiņš ir no 2021. gada 1. marta līdz 2021. gada 1. jūnijam (ja taksācijas gada ienākumi pārsnieguši 62 800 eiro – no 1. aprīļa līdz 1. jūlijam).

Šādām personām gada ienākumu deklarācija ir jāiesniedz obligāti:

* saimnieciskās darbības veicēji,

* personas, kuras guvušas ienākumus ārvalstīs (izņemot algota darba ienākumu ES dalībvalstīs),

* personas, kuras guvušas ienākumus uz kuģa starptautiskajos pārvadājumos,

* personas, kuras guvušas ar IIN neapliekamos ienākumus, ja ienākuma apmērs pārsniedzis 10 000 eiro (piemēram, ienākums no personīgās mantas pārdošanas, neapliekams ienākums no nekustamā īpašuma pārdošanas),

* personas, kuras guvušas ienākumu, no kura izmaksas brīdī nodoklis nav ieturēts (piemēram, ieņēmumi no dzīvokļa izīrēšanas, citai fiziskai personai pārdoti kokmateriāli u. c.),

* ja rodas pienākums piemaksāt iedzīvotāju ienākuma nodokli saistībā ar progresīvās likmes piemērošanu (20% – ienākumam līdz 20 004 eiro, 23% –ienākumam, kas pārsniedz 20 004 eiro, bet nepārsniedz 62 800 eiro, 31,4% – ienākumam, kas pārsniedz 62 800 eiro);

* ja rodas pienākums piemaksāt iedzīvotāju ienākuma nodokli saistībā ar gada diferencētā neapliekamā minimuma piemērošanu.

Pirms tālāk stāstu par gada ienākumu deklarāciju, atgādinu likuma “Par iedzīvotāju ienākuma nodokli” Pārejas noteikumu 152. punktu. Šī likuma norma paredz – ja maksātājs likumā noteiktajā termiņā nav iesniedzis deklarāciju par 2018. un 2019. gadu (vai par kādu no šiem gadiem), Valsts ieņēmumu dienests līdz 2021. gada 1. martam aizpilda tās deklarācijas sadaļas, par kurām informācija ir pieejama valsts informācijas sistēmās, kā arī aprēķina rezumējošā kārtībā budžetā maksājamo nodokļa summu un paziņo maksātājam. Ar šo paziņošanu tiek uzskatīts, ka deklarācija ir iesniegta.

Gada ienākumu deklarācijas veidlapa ir apstiprināta ar MK 30.10.2018. noteikumiem Nr. 662, un 2020. gadā deklarācijas veidlapā tika izdarītas vairākas izmaiņas.

2020. gada ienākumu deklarācijas veidlapa sastāv no deklarācijas D un septiņiem tās pielikumiem:

* D1 pielikums “Taksācijas gadā Latvijas Republikā gūtie ienākumi”;

* D11 pielikums “Taksācijas gadā gūtie ienākumi, kuriem nepiemēro gada diferencēto neapliekamo minimumu un atvieglojumus”;

* D2 pielikums “Fiziskās personas (rezidenta) ārvalstīs gūtie ienākumi”;

* D21 pielikums “Fiziskās personas (jūrnieka), kas ir nodarbināta (darba attiecībās) uz starptautiskos pārvadājumos izmantojama kuģa, ārvalstīs gūtie ienākumi”;

* D3 pielikums “Ienākumi no saimnieciskās darbības”;

* D31 pielikums “Ienākumi no saimnieciskās darbības, ja nodokļa maksātājs kārto grāmatvedību divkāršā ieraksta sistēmā”;

* D4 pielikums “Attaisnotie izdevumi par izglītību, ārstnieciskajiem pakalpojumiem, ziedojumiem un dāvinājumiem”.

Saimnieciskās darbības veicēji aizpilda deklarācijas D3 vai D31 pielikumu. Divkāršās grāmatvedības kārtotājiem papildus gada ienākumu deklarācijai jāsagatavo arī individuālā komersanta finanšu pārskats, kas sastāv no ieņēmumu un izdevumu pārskata un bilances.

Atgādināšu dažas būtiskas nianses, kas jāņem vērā saimnieciskās darbības veicējiem, aprēķinot taksācijas gada ar IIN apliekamo ienākumu no saimnieciskās darbības:

1) pamatlīdzekļiem likuma “Par IIN” 11.5 pantā ir noteiktas nolietojuma aprēķināšanas metodes (lineārā un degresīvā), kā arī nolietojuma aprēķināšanas likmes, kuras drīkst mainīt ne biežāk kā 10 gados; 2018. gadā nodokļu maksātājam bija jāizvēlas viena no divām likumā noteiktajām metodēm nolietojuma aprēķinam un jāturpina tā izmantot 10 gadus,

2) pamatlīdzekļu sastāvā drīkst iekļaut inventāru, kura vērtība pārsniedz 1000 eiro,

3) saimnieciskās darbības izdevumi iedalīti divās grupās – tādi, ko deklarācijā drīkst iekļaut pilnā apmērā, un tādi, kurus deklarācijā iekļauj 80% apmērā no taksācijas gada ieņēmumiem.

Saimnieciskās darbības izdevumu veidi, kuri ar saimniecisko darbību saistītajos izdevumos ir iekļaujami pilnā apmērā:

1) darba alga un darba devēja VSAOI, tai skaitā solidaritātes nodoklis, ko saimnieciskās darbības veicējs maksā par saviem darbiniekiem;

2) nekustamā īpašuma nodoklis;

3) pamatlīdzekļu nolietojums, kas aprēķināts saskaņā ar likuma “Par IIN” 11.5 pantu;

4) kompensācijas īrniekiem par dzīvojamo telpu atbrīvošanu un īres līguma laušanu sakarā ar dzīvojamās telpas kapitālremontu vai telpu pārbūvi saimnieciskās darbības veikšanai.

D3 pielikumu aizpilda, izmantojot informāciju no “Saimnieciskās darbības ieņēmumu un izdevumu uzskaites žurnāla”, pamatlīdzekļu uzskaites reģistriem un krājumu inventarizācijas saraksta. Žurnālā gada laikā visi izdevumi jau noteikti ir uzskaitīti sadalījumā gan pa nozarēm, gan arī atkarībā no tā, vai piemērojami pilnā vai 80% apmērā. Ieteiktu IIN žurnālā arī proporcionāli sadalāmajiem izdevumiem žurnāla aili sadalīt divās apakšailēs – pilnā un ierobežotā apmērā piemērojamiem. Nākamais solis deklarācijas sagatavošanā – proporcionāli sadalāmo izmaksu sadalīšana, attiecinot uz lauksaimniecības un uz citu nozaru ieņēmumiem.

Proporcionālo izmaksu sadalīšana tiek veikta atbilstoši ieņēmumu īpatsvaram. Ja, piemēram, ieņēmumi no lauksamniecības ir 10 000 eiro, ieņēmumi no citām nozarēm 2000 eiro, proporcionāli sadalāmās izmaksas 5000 eiro, tad izmaksu sadalīšana veicama šādi:

* izrēķina lauksaimniecības ieņēmumu īpatsvaru kopējos ieņēmumos 10 000/(10 000+2000) x 100 = 83,33%,

* citu nozaru ieņēmumu īpatsvars 100 - 83,33 = 16,67%,

* proporcionāli sadalāmās izmaksas, kas attiecas uz lauksaimniecību 5000 x 83,33/100 = 4166,50 eiro,

* proporcionāli sadalāmās izmaksas, kas attiecas uz citām nozarēm 5000 - 4166,50 = 833,50 eiro.

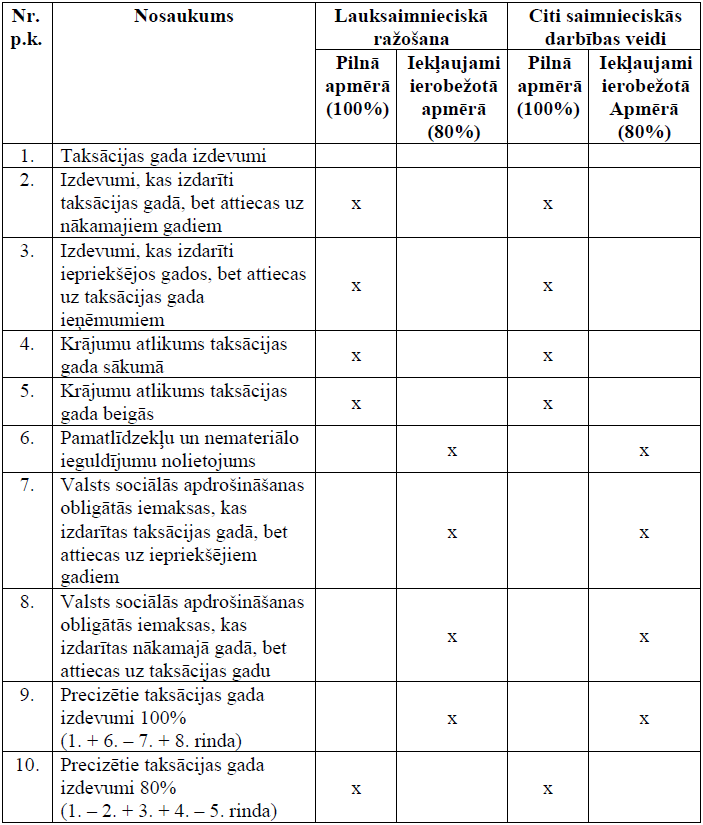

Pēc inventarizācijas rezultātu apkopošanas un pamatlīdzekļu nolietojuma aprēķināšanas veicama žurnālā uzskaitīto izdevumu precizēšana. Lai tajā kāds postenis neaizmirstas, var izmantot VID metodiskajā materiālā piedāvāto izdevumu precizēšanas tabulu:

Aizpildot D3 pielikumu, šogad izmaiņas ir tiem nodokļu maksātājiem, kas izvēlas aprēķināt apliekamo ienākumu, saskaitot kopā ienākumus no lauksaimniecības un citām nozarēm. Gan lauksaimniecības, gan citu nozaru ienākumus un izdevumus vispirms norāda tiem paredzētajās rindās, bet izdevumu ierobežojuma apmēru un apliekamā ienākuma aprēķinu veic D3 pielikumā pievienotajās jaunajās rindās.

Vēl nedaudz būtiskas informācijas deklarācijas aizpildītājiem – saimnieciskās darbības veicējiem:

* ar IIN neapliekamais ienākums no lauksaimnieciskās darbības ir 3000 eiro,

* ar IIN apliekamajā ienākumā neiekļauj summas, kas saņemtas kā valsts vai ES atbalsts lauksaimniecībai un lauku attīstībai,

* izdevumu ierobežojumu 80% apmērā nepiemēro maksātājiem par pirmo taksācijas gadu, kurā reģistrēta saimnieciskā darbība, un par nākamo taksācijas gadu, kā arī par gadu, kurā izbeigta saimnieciskā darbība vai pabeigts likvidācijas process,

* ja taksācijas gadā nav maksāts iedzīvotāju ienākuma nodoklis vai valsts sociālās apdrošināšanas obligātās iemaksas par darbiniekiem, vai valsts sociālās apdrošināšanas iemaksas par sevi kā pašnodarbinātu personu un no saimnieciskās darbības netiek aprēķināts IIN, ir jārēķinās ar minimālo nodokli 50 eiro apmērā (minimālā nodokļa aprēķins netiek piemērots par pirmo taksācijas gadu, kurā veikta saimnieciskās darbības reģistrācija, un par nākamo taksācijas gadu, kā arī par gadu, kurā izbeigta saimnieciskā darbība vai pabeigts likvidācijas process),

* arī 2021. gadā nav jāveic IIN avansa maksājumi no saimnieciskās darbības.

D31 pielikums tiek aizpildīts, vadoties no IK ieņēmumu un izdevumu pārskata, pamatlīdzekļu uzskaites reģistriem un ierakstiem grāmatvedības kontos. Aizpildot D31 pielikumu, 2020. gada deklarācijā jāņem vērā, ka 1. rindā norāda visus saimnieciskās darbības ieņēmumus, izņemot valsts un ES atbalsta maksājumus lauksaimniecībai un lauku attīstībai. Atbalsta maksājumi norādāmi 1.1. rindā. Bet 8. rindā “Koriģētā apliekamā ienākuma ierobežojums” ieraksta apliekamā ienākuma ierobežojuma summu, kuru aprēķina, no 1. rindā norādītās summas, kuru reizina ar 20%, atņemot 1.1. rindā norādīto summu, kuru reizina ar 80%. Ja aprēķina rezultāts ir negatīvs skaitlis, tad pieņem, ka koriģētā apliekamā ienākuma apmērs ir nulle.

Pašnodarbinātā iemaksas pensiju apdrošināšani

Lauksaimniekiem atgādinu, ka līdz 17. aprīlim, iesniedzot ziņojumu par pašnodarbinātā VSAOI 2021. gada 1. ceturksnī, jānorāda arī par 2020. gadu gūtais ienākums no lauksaimnieciskās darbības, no kura jāmaksā 5% pensiju apdrošināšanai.

Linda Puriņa,

LLKC grāmatvedības eksperte