Jūs atrodaties šeit

Izmaiņas VSAOI jomā no 1. jūlija

No 1. jūlija stājas spēkā vairākas izmaiņas sociālās apdrošināšanas iemaksu ziņā – tiek ieviestas minimālās VSAOI, kā arī mainās pašnodarbinātā VSAOI aprēķins.

Sākšu ar izmaiņām pašnodarbināto VSAOI aprēķinā. Vispirms atgādinu, kuras personas sociālās apdrošināšanas iemaksu ziņā uzskatāmas par pašnodarbinātajiem:

- fiziskā persona, kuras pastāvīgā dzīvesvieta ir Latvijas Republikā (LR) un kura reģistrējusies kā saimnieciskajā darbībā gūtā ienākuma nodokļa maksātāja;

- autoratlīdzības (autortiesību un blakustiesību atlīdzības) saņēmējs, kura pastāvīgā dzīvesvieta ir LR;

- zvērināts notārs;

- zvērināts advokāts;

- zvērināts revidents;

- zvērināts tiesu izpildītājs;

- prakses ārsts, prakses farmaceits, prakses veterinārārsts, prakses optometrists;

- individuālais komersants, arī individuālais komersants, kurš vada transportlīdzekli pasažieru komercpārvadājumos ar taksometru vai vieglo automobili;

- zemnieka (zvejnieka) saimniecības īpašnieks, kas veic šīs zemnieka (zvejnieka) saimniecības vadības funkciju, ja nav iecelts pārvaldnieks;

- persona, kuras pastāvīgā dzīvesvieta ir LR un kuras darbu apmaksā no LR piešķirtajiem ārvalstu tehniskās palīdzības vai starptautisko finanšu institūciju aizdevuma līdzekļiem;

- mikrouzņēmumu nodokļa maksātājs.

Tā kā lauksaimnieku vidū zemnieku saimniecība ir populārs saimnieciskās darbības veids, tad atgādinu, ka zemnieka (zvejnieka) saimniecības īpašnieks, kurš ir darba tiesiskajās attiecībās ar savu zemnieka (zvejnieka) saimniecību, nav pašnodarbinātais, bet ir darba ņēmējs. Darba tiesiskās attiecības starp z/s īpašnieku un saimniecību var tikt nodibinātas ar vai bez z/s pārvaldnieka starpniecības.

Valsts ieņēmu dienests savā metodiskajā materiālā ievietojis tabulu, kurā redzams, kādas personas par pašnodarbinātajiem neuzskata:

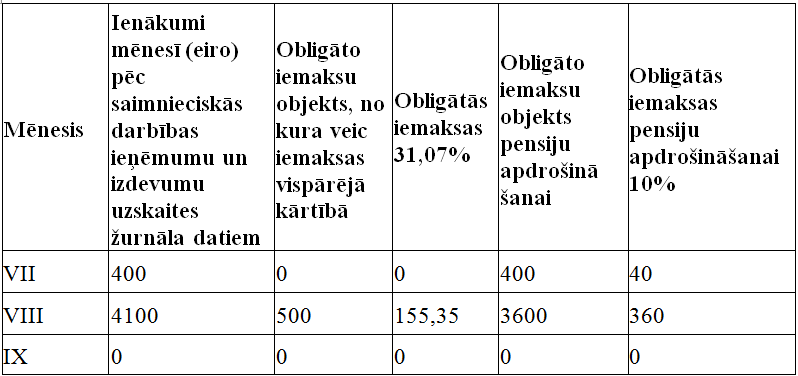

No 1. jūlija pašnodarbinātajiem palielinās iemaksu likme pensiju apdrošināšanai – tā tiek noteikta 10% apmērā. Lauksaimniekiem būtiski ir tas, ka tiek atcelta norma, kas paredz rēķināt iemaksas pensiju apdrošināšanai no gada kopējā ienākuma. Līdz ar to 2. pusgadā lauksaimniekiem iemaksas pensiju apdrošināšanai jāaprēķina no katra mēneša ienākuma. Šeit redzams piemērs, kā pašnodarbinātajam izskatīsies sociālās apdrošināšanas iemaksu aprēķins:

Tabulā redzams, ka gadījumos, kad mēneša peļņa nesasniedz 500 eiro, no faktiskās peļņas veicamas iemaksas 10% apmērā. Ja peļņa pārsniedz 500 eiro, tad vismaz no 500 eiro veicamas iemaksas pēc lielās likmes, bet no atlikušās peļņas daļas – 10% apmērā.

Atgādinu, ka pašnodarbinātā VSA ziņojums ir jāiesniedz līdz ceturksnim sekojošā mēneša 17. datumam. Ziņojumu iesniedz tikai par to pārskata ceturksni, par kuru veic obligātās iemaksas (arī tad, ja obligātās iemaksas veic par vienu vai diviem pārskata ceturkšņa mēnešiem). Ja nevienā no mēnešiem ienākuma nav, tad tukšs pašnodarbinātā ziņojums nav jāiesniedz.

Mēneša laikā pēc dienas, kas noteikta kā obligāto iemaksu veikšanas termiņš, ir tiesības vienu reizi precizēt obligāto iemaksu objektu un obligātās iemaksas par pārskata ceturksni. Obligātās iemaksas par:

- 1. ceturksni var precizēt līdz 23. maijam,

- 2. ceturksni – līdz 23. augustam,

- 3. ceturksni – līdz 23. novembrim,

- 4. ceturksni – līdz 23. februārim.

Pašnodarbinātā obligātās iemaksas par ceturksni maksā vienotajā nodokļu kontā līdz ceturksnim sekojošā mēneša 23. datumam, t. i.:

- par 1. ceturksni – līdz 23. aprīlim,

- par 2. ceturksni – līdz 23. jūlijam,

- par 3. ceturksni – līdz 23. oktobrim,

- par 4. ceturksni – līdz nākamā gada 23. janvārim.

Otrs jautājums, kas satrauc daudzus, ir minimālās sociālās apdrošināšanas obligātās iemaksas. Minimālās VSAOI ir obligāts maksājums, ko par katru personu veic vismaz no valstī noteiktās minimālās mēneša darba algas. Minimālais iemaksu objekts ceturksnī ir 1500 eiro vai 500 eiro mēnesī.

Minimālās iemaksas katrai konkrētai personai aprēķina VSAA. Minimālās iemaksas piedzen VID. Lai noteiktu, vai par konkrēto personu VSAOI tās ir veiktas minimālajā apmērā, VSAA summē visus darba ņēmēja ienākumus, kas nopelnīti, strādājot pie visiem darba devējiem, kā arī pašnodarbinātā statusā deklarētos saimnieciskās darbības ienākumus. Tātad, ja, piemēram, Jānis vienā darba vietā nopelna 400 eiro mēnesī, bet otrā darba vietā 200 eiro, minimālās iemaksas par Jāni nebūs jāpiemaksā nevienam no darba devējiem, jo kopā pa abām vietām Jānis ir nopelnījis vismaz 500 eiro.

Minimālās iemaksas neveic par:

- notiesāto, kas tiek nodarbināts brīvības atņemšanas soda izciešanas laikā;

- personu, kura ir sasniegusi vecumu, kas dod tiesības saņemt valsts vecuma pensiju, vai kurai ir piešķirta valsts vecuma pensija (tai skaitā priekšlaicīgi);

- personu ar I un II grupas invaliditāti;

- personu, kuras pašas vai laulātā algas nodokļu grāmatiņā ir reģistrēts bērns, kas nav sasniedzis triju gadu vecumu;

- personu, kuras pašas vai laulātā algas nodokļu grāmatiņā ir reģistrēti trīs vai vairāk bērnu līdz 18 gadu vecumam vai līdz 24 gadu vecumam, no kuriem vismaz viens ir jaunāks par septiņiem gadiem, kamēr bērns turpina vispārējās, profesionālās, augstākās vai speciālās izglītības iegūšanu;

- personu, kuras pašas vai laulātā algas nodokļu grāmatiņā ir reģistrēts nepilngadīgs bērns, kas saskaņā ar normatīvajiem aktiem ir atzīts par personu ar invaliditāti;

- personu līdz 24 gadu vecumam, kura mācās vispārējās, profesionālās, augstākās (pilna laika studijās) vai speciālās izglītības iestādē, izņemot laiku, kad attiecīgā persona ir pārtraukusi mācības vai studijas;

- personu, kuru nodarbina darba devējs, kas reģistrēts Sociālo pakalpojumu sniedzēju reģistrā;

- personu, kura ir pakļauta sociālās atstumtības riskam un kuru nodarbina darba devējs, kam piešķirts sociālā uzņēmuma statuss;

- personu, kura sniedz valsts finansētu pavadoņa (bērnam līdz 18 gadu vecumam) vai asistenta pakalpojumu vai pašvaldības finansētu aprūpes pakalpojumu bērnam līdz 18 gadu vecumam, vai ES politiku instrumentu projekta ietvaros finansētu aprūpes pakalpojumu bērnam līdz 18 gadu vecumam;

- laiku, kurā pašnodarbinātajam ir pārtraukta saimnieciskā darbība.

VSAA, aprēķinot minimālās iemaksas, ņem vērā sekojošo:

- ja aprēķinātais obligāto iemaksu objekts ir mazāks par 500 eiro, darba devējs minimālās iemaksas veic proporcionāli deklarētajam obligāto iemaksu objektam (ja persona ir darba ņēmēja pie vairākiem darba devējiem) un tām kalendāra dienām, kurās persona ir darba ņēmējs;

- minimālo mēneša iemaksu objektu piemēro proporcionāli tām pārskata ceturkšņa kalendāra dienām, kurās persona ir darba ņēmējs;

- minimālo iemaksu objektu nepiemēro proporcionāli par tām taksācijas gada kalendāra dienām, kurās:

1) darba ņēmējs atrodas atvaļinājumā bez darba algas saglabāšanas,

2) darba ņēmējs atrodas bērna kopšanas atvaļinājumā,

3) darba ņēmējam (bērna tēvam) ir piešķirts atvaļinājums sakarā ar bērna piedzimšanu,

4) darba ņēmējs atrodas atvaļinājumā bez darba algas saglabāšanas, kas piešķirts darba ņēmējam, kura aprūpē un uzraudzībā pirms adopcijas apstiprināšanas tiesā ar bāriņtiesas lēmumu nodots aprūpējamais bērns,

5) par pārejošu darbnespēju, grūtniecības un dzemdību atvaļinājumu maksātājam ir izsniegta darbnespējas lapa.

Ja darba ņēmējam, kurš vienlaikus ir pašnodarbinātais, obligāto iemaksu ziņojumos deklarētais kopējais obligāto iemaksu objekts ceturksnī ir mazāks par 1500 eiro, obligātās iemaksas no starpības starp 1500 eiro un deklarēto obligāto iemaksu objektu (algu) no saviem līdzekļiem veic darba devējs.

Pašnodarbinātais veic minimālās iemaksas tikai tajos periodos, kad nav vienlaikus uzskatāms par darba ņēmēju likuma “Par valsts sociālo apdrošināšanu” izpratnē.

Ja pašnodarbinātā ziņojumā deklarētais obligāto iemaksu objekts – saimnieciskās darbības ienākums – ir mazāks par minimālo iemaksu objektu 1500 eiro ceturksnī, VSAA aprēķina minimālās iemaksas 10% apmērā valsts pensiju apdrošināšanai, kas pašnodarbinātajam jāveic, lai obligātās iemaksas būtu veiktas minimālajā apmērā.

Ja pašnodarbinātais, kurš nav vienlaikus darba ņēmējs, prognozē, ka saimnieciskās darbības ienākums nesasniegs 1500 eiro ceturksnī, viņš iesniedz EDS iesniegumu par nākamā ceturkšņa plānotajiem ienākumiem:

- līdz 2021. gada 15. jūlijam – par 2021. gada trešo ceturksni;

- līdz 2021. gada 15. oktobrim – par 2021. gada ceturto ceturksni.

Iesniegumu aizpilda brīvā formā EDS sadaļā “Sarakste ar VID”. Iesniegumā norāda, ka konkrētā ceturkšņa mēnešos prognozētais saimnieciskās darbības ienākums nesasniegs 500 eiro mēnesī vai 1500 eiro ceturksnī.

Ja pašnodarbinātais ir iesniedzis VID EDS šādu iesniegumu par nākamā ceturkšņa plānotajiem ienākumiem, VID informāciju nodod VSAA, kas minimālās iemaksas neaprēķina, un pašnodarbinātais veic obligātās iemaksas no faktiski saņemtajiem saimnieciskās darbības ienākumiem.

Kādos termiņos minimālās iemaksas būs jāveic? VSAA triju mēnešu laikā pēc ceturkšņa beigām aprēķina minimālās iemaksas, kas papildus jāveic darba devējam par darba ņēmējiem, un līdz trešā mēneša 20. datumam paziņo to VID. Vienas darba dienas laikā darba devējs saņem informāciju par aprēķinātajām minimālajām iemaksām EDS. Tātad par 2021. gada 3. ceturksni veicamās minimālās iemaksas tiks aprēķinātas 2021. gada decembrī.

Darba devējam ir pienākums līdz trešā mēneša 23. datumam no paziņojuma saņemšanas no saviem līdzekļiem veikt minimālās iemaksas. Tas nozīmē, ka par 3. ceturksni aprēķinātās minimālās iemaksas darba devējam jāveic līdz 2022. gada 23. martam.

Minimālās obligātās iemaksas, kas papildus jāveic pašnodarbinātajam, VSAA aprēķina un paziņo VID attiecīgi līdz 2021. gada 20. decembrim (par 3. ceturksni) un 2022. gada 20. martam (par 4. ceturksni). VID savukārt nekavējoties informē pašnodarbināto EDS – vienas darba dienas laikā pašnodarbinātais EDS un e-pastā saņem informāciju par VSAA aprēķinātajām minimālajām iemaksām. Pašnodarbinātajam ir pienākums līdz trešā mēneša 23. datumam no paziņojuma saņemšanas EDS veikt minimālās iemaksas par iepriekšējo kalendāra gadu.

VSAA triju mēnešu laikā pēc kalendāra gada beigām veic minimālo iemaksu pārrēķinu, ņemot vērā minimālo iemaksu objektu gadam. Darba devējs un pašnodarbinātais par iepriekšējā gada laikā pārmaksātajām minimālajām iemaksām EDS saņems informāciju katru gadu pēc 21. marta.

IZMAIŅAS MIKROUZŅĒMUMIEM

Mikrouzņēmuma nodokļu maksātājiem, kuriem ir darbinieki, kas pieņemti darbā līdz 2020. gada 31. decembrim, no 2021. gada 1. jūlija šiem darbiniekiem nodokļi darba samaksai jāpiemēro tāpat kā darbiniekiem, kas strādā parastā nodokļu režīmā.

MUN darbiniekiem savukārt VID atgādina sekojošo – no 2021. gada 1. jūlija mikrouzņēmumu darbinieki, kuri bija pieņemti darbā līdz 2020. gada 31. decembrim (un kuri nav uzņēmuma īpašnieki), var iesniegt algas nodokļa grāmatiņu savā galvenajā darba vietā un ienākumiem piemērot neapliekamo minimumu un saņemt nodokļu atvieglojumus par apgādājamām personām, kā arī no 2022. gada iesniegt gada ienākumu deklarāciju un saņemt pārmaksāto iedzīvotāju ienākuma nodokli. – var īsināt

Linda Puriņa,

LLKC Grāmatvedības un finanšu nodaļas vadītāja p.i.,

sertificēta nodokļu konsultante